Совет директоров Банка России принял решение повысить на 30 процентных пунктов надбавки к коэффициентам риска по потребительским кредитам, предоставленным с 1 апреля 2019 года, с полной стоимостью кредита от 10% до 30%. Об этом сообщает пресс-служба ЦБ.

«Повышение надбавок к коэффициентам риска по потребительским кредитам обусловлено необходимостью предотвращения чрезмерного роста долговой нагрузки населения и повышения устойчивости банков к потенциальным системным рискам на рынке необеспеченного потребительского кредитования», — поясняется в сообщении.

Одновременно принято решение о сохранении числового значения национальной антициклической надбавки Российской Федерации к нормативам достаточности капитала банков на уровне 0% от взвешенных по риску активов. В условиях неравномерного роста кредитной активности и действия повышенных коэффициентов риска по отдельным сегментам кредитования установление положительного значения национальной антициклической надбавки признано нецелесообразным, уточняет регулятор.

В релизе пресс-службы подробно разъясняется, из чего исходил совет директоров Банка России, принимая решение по надбавкам к коэффициентам риска и величине национальной антициклической надбавки. В частности, анализируется ситуация на рынке необеспеченного потребительского кредитования.

Так, в сегменте необеспеченного потребительского кредитования продолжается ускорение роста кредитной активности. Качество вновь предоставляемых кредитов остается приемлемым, однако текущие темпы роста ссудной задолженности, превышающие рост доходов населения в номинальном выражении, на фоне замедления снижения полной стоимости потребительских кредитов приводят к росту долговой нагрузки населения. Отношение плановых платежей по кредитам физических лиц к денежным доходам населения за 12 месяцев увеличилось на 0,8 п. п., до 8,4% на 1 октября. При сохранении текущих темпов роста долговая нагрузка населения в течение следующего года может превысить максимальный уровень, наблюдавшийся в 2014 году (9%). Рост долговой нагрузки населения повышает подверженность кредитных портфелей банков макроэкономическим шокам и обусловливает необходимость накопления банками соответствующих буферов капитала.

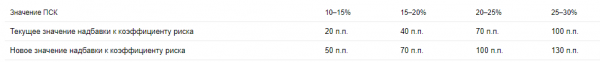

С 1 сентября действуют новые значения надбавок к коэффициентам риска по необеспеченным потребительским кредитам. В то же время с учетом приведенных обстоятельств, свидетельствующих о повышении системных рисков в сегменте необеспеченного потребительского кредитования, Банк России принял решение о дальнейшем увеличении надбавок к коэффициентам риска по таким кредитам в соответствии со следующей шкалой.

Согласно данным ЦБ, рост кредитной активности по различным сегментам кредитования носит неоднородный характер. Кредитная активность в целом по кредитному портфелю банковского сектора пока остается на уровне ниже долгосрочного тренда.

В частности, портфель банковских кредитов нефинансовым организациям, крупнейший по величине ссудной задолженности, растет темпами, соответствующими общеэкономической динамике.

В сегменте рублевого ипотечного жилищного кредитования годовые темпы прироста ссудной задолженности составили 26% на 1 ноября 2018 года. При этом аннуализированные темпы прироста ссудной задолженности за август — октябрь 2018 года снизились до 21,9% годовых и указывают на замедление роста кредитной активности. Ипотечные кредиты демонстрируют высокие темпы роста, однако наблюдаемый рост пока не несет значительных рисков для финансовой стабильности, заключают в ЦБ.

Между тем принятые с 1 января 2018 года Банком России меры для устойчивого развития ипотечного сегмента не позволили снизить долю предоставляемых кредитов с первоначальным взносом от 10% до 20%, которая составила в III квартале 2018 года 43,4% (41,4% во II квартале, 41,2% в I квартале 2018 года). В связи с этим 1 октября 2018 года Банк России принял решение об увеличении требований к капиталу банков в отношении таких кредитов, выдаваемых с 1 января 2019 года.

Кроме того, ЦБ анализирует динамику норматива достаточности капитала банков.

«Достаточность капитала кредитных организаций остается на приемлемом уровне. Наряду с ростом кредитной активности кредитные организации увеличивают размер собственных средств (капитала). За 12 месяцев норматив достаточности капитала кредитных организаций Н1.0 не изменился (14,5% на 1 ноября 2018 года), — говорится в релизе. — В условиях умеренного роста корпоративного кредитования и действия надбавок по отдельным сегментам кредитования физических лиц установление положительного значения национальной антициклической надбавки к капиталу кредитных организаций признано нецелесообразным. В связи с этим сохраняется действие решения совета директоров Банка России от 1 октября 2018 года».

Следующее заседание совета директоров Банка России, на котором будет рассматриваться вопрос об уровне национальной антициклической надбавки РФ и надбавках к коэффициентам риска, пройдет в марте 2019 года.